ANAスーパーフライヤーズカードとは?おすすめカードを3つの条件で比較

ANAのスーパーフライヤーズカード(SFC)とは、どれだけクレジットカードの利用額が多くても取得できない特別なクレジットカードです。

だからこそ、SFCの取得には様々なメリットや特典があり、SFC取得を目指してSFC修行と呼ばれる活動をする方も増えてきています。

SFCの取得条件や数あるカードの種類の中でも取得する目的に応じたおすすめカード銘柄をご紹介します。

※アイキャッチ画像の出典元:ANA「スーパーフライヤーズ会員」

ANAスーパーフライヤーズカード(SFC)とは?

ANAスーパーフライヤーズカードとは、数あるANAカードのうち条件を満たした人のみが保有できる特別なクレジットカードです。

ANA SUPER FLYERS CARD、頭文字をとってSFC(エスエフシー)とも呼ばれます。

SFCは限られた人のみが取得できるカードで、しかもエアラインをよく利用する人のみが知る希少なカードです。

SFCを知っている知り合いと食事をすると、会計の際「SFC持ってらっしゃるのですね」と切り出されることがあります。

ここでひとつ話題が増えて、コミュニケーションの幅が広がるクレジットカードでもあります。

話題に挙がるのには理由があります。

SFC取得には条件があり、この条件が比較的厳しいからです。

このため、保有していると一目置かれることがあり、ステータス性も兼ね備えているカードです。

そして、取得すると数々のメリットや特典があり、人生のグレードを上げてくれます。

この恩恵を受けるため、SFCを取得することを目的として一時期のみ航空機の搭乗を繰り返す人がいるほどです。

SFC取得の条件を満たした方にはぜひ保有していただきたいですし、まだ満たしていない方も条件を満たして取得を目指していただきたいクレジットカードです。

このような魅力のあるクレジットカード、SFCを保有するメリットや特典、取得条件、数あるSFCを比較しながらオススメをご紹介、そして入会手順や注意点をお伝えします。

ANAのSFC会員になるメリットや特典

※出典元:ANA「プレミアムメンバーサービス」

※出典元:ANA「プレミアムメンバーサービス」

SFC会員には次のような特典があります。

- プレミアムメンバー専用サービスデスク

- 座席クラスのアップグレード

- 国内線の先行予約

- 国内線座席指定の優先

- ご予約時の空席待ちの優先

- 国内線特典航空券・いっしょにマイル割の先行予約

- 国際線特典航空券・アップグレード特典の優先

- ラウンジのご利用

- 優先チェックインカウンター

- 手荷物受け取りの優先

- 手荷物許容量のご優待

- 専用保安検査場のご利用

- 優先搭乗のご案内

- 空港での空席待ちの優先お取り扱い

- マイカー・バレーのご優待(成田空港)

- 羽田空港駐車場の優先予約

- 香港国際空港の優先レーン

- フライトボーナスマイル

- ライフソリューションサービスボーナスマイル

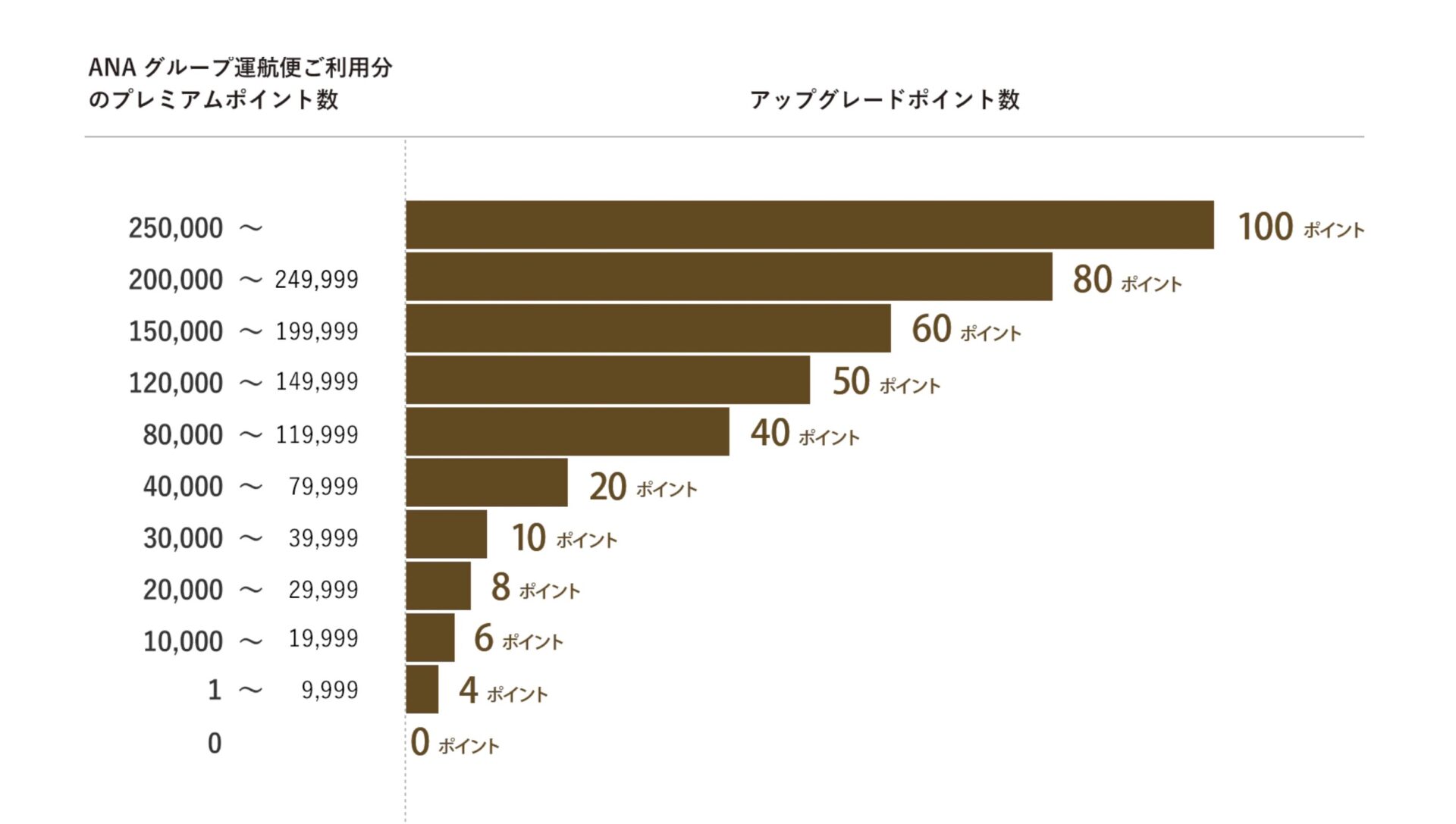

- アップグレードポイント

- マイルからANA SKY コインへ特別倍率で交換

- アップグレードポイントからANA SKY コインへの交換

- プレミアムメンバー・スーパーフライヤーズ会員様特別宿泊プラン

- 国内ホテルのご優待

- ツアー・オンラインツアーのご優待

- レンタカーのご優待

- 海外SIMカードのご優待

- ボーダレスWiFi「スカイベリー」利用時のご優待

- ロンドンヒースローエクスプレスご利用時のご優待

- オリジナルネームタグ

- プレミアムメンバー限定 ANAセレクション

- ダイアリー・カレンダーのプレゼント

このように、かなりの数の特典がありますが、実はこれらの特典には出てこないメリットもあります。

ANAの上級会員ステイタスを生涯維持できる

※出典元:ANA「プレミアムメンバーサービス」

※出典元:ANA「プレミアムメンバーサービス」

SFCを取得する一番のメリットは、ANAの上級会員ステイタスを生涯維持できることです。

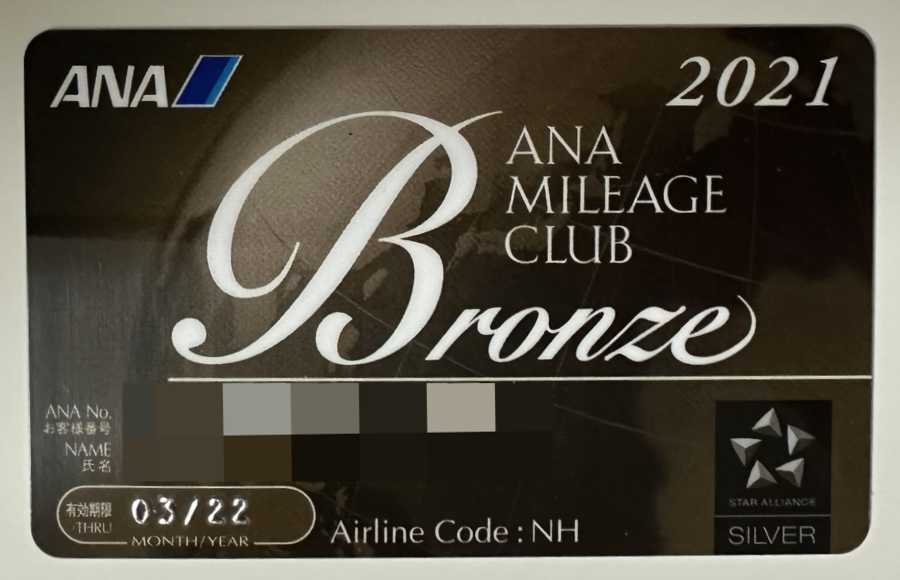

ANAの上級会員とは、年間のANA利用が多い人に付与される会員システムです。

ANAの上級会員には以下3つのステイタスがあります。

- ダイヤモンド

- プラチナ

- ブロンズ

上級会員を維持し続けるためには、一定回数の航空機搭乗やANAカードの利用を毎年続ける必要があります。

しかし、SFCを一度取得してしまえば、航空機の利用がなかったとしてもプラチナステイタスと同等のメリットや特典を生涯受けられます。

これは非常に大きなメリットで、SFCを取得することを目的に航空機の搭乗を繰り返す人がいることも納得です。

なぜなら、SFC取得のときだけ集中的に航空機に搭乗すれば、あとは毎年乗らなくても上級会員であり続けることができるからです。

特典が生涯受けられるのは、SFCを取得する一番のメリットです。

家族も上級会員になれる

SFCは家族カードの発行が可能です(満18歳以上のみが発行の対象)。

SFCは家族カードの発行が可能です(満18歳以上のみが発行の対象)。

家族カードもSFCですので、家族もSFCと同様のメリットや特典が受けられます。

あなたのご家族が航空機を利用して旅行に行く際、家族全員がSFCの特典を利用できると旅行が快適になり、満足度が上がります。

SFCを取得したら、家族カードを発行して家族全員でSFCの特典を受けることをオススメします。

家族カードの魅力は他にもあります。

普段はあまり航空機を利用しない方でも家族カードを発行している人がいます。

家族カードを利用してマイルを貯め、マイルが貯まったら家族で旅行し、その際にSFCのメリットを受けるためです。

というのも、家族カードの利用で貯まるマイルは本会員のカードにまとめて付与されるので、効率よくマイルを貯めることができます。

参考:https://www.ana.co.jp/ja/jp/amc/anacard/family_card/

このように、SFCは家族カードにもメリットがあるのでオススメです。

特にオススメの特典

様々な特典があるSFCですが、そのうち特にオススメの特典を4つご紹介します。

- 優先チェックインカウンター

- 手荷物受け取りの優先

- 専用保安検査場の利用

- ラウンジの利用

優先チェックインカウンター

新千歳空港 ANA PREMIUM CHECK-IN

現在はオンラインチェックインが可能で、チェックインカウンターを利用することはほとんどないと思います。

しかし、なぜメリットに挙げたかというと、優先チェックインカウンターでは手荷物が預けられるからです。

現在コロナが落ち着き、旅行需要が高まってきています。

そのため手荷物を預ける際に列ができることが多くなっています。

混雑時に優先チェックインカウンターを利用すると、スムーズに手荷物を預けることができます。

優先チェックインカウンターは一部の空港にしかありませんが、優先チェックインカウンターがない空港にも優先レーンが設けられていることが多いです。

地方の小さい空港ではチェックインカウンター(荷物預け)が1つのところも多く、団体客がいると長い列ができたりします。

優先レーンに並ぶと、一般のレーンに並んでいる人を止めて、先に荷物を預けることができます。

オホーツク紋別空港優先レーン

私は地方の空港で優先レーンを利用したことがあります。

長い列をショートカットして保安検査場へ行けるため、空港内で効率よく時間が使えるようになりました。

優先チェックインはSFCの大きなメリットのひとつです。

手荷物受け取りの優先

※出典元:ANA「手荷物受け取りの優先」

SFCのメリットとして手荷物受け取りの優先があります。

預けた手荷物が早く返却されるので、ターンテーブル前で待つ時間が短くなり、より旅を楽しむことができます。

数分ですが、この数分がとても大きいです。

例えば、旅先でレンタカーを借りると、空港から営業所までは車による送迎が多いです。

早く送迎車に乗り、レンタカーを借りたいですよね。

しかし、送迎車は規定の送迎人数に達すると出発してしまいます。

荷物が出てくる順番が遅いと、時に送迎車を10分以上待つこともありますが、荷物が早く出て来れば他の人よりも一足先にレンタカーが借りられる可能性が出てきます。

そうすると旅先を楽しむ時間が増えるので、このSFCのメリットも大きいです。

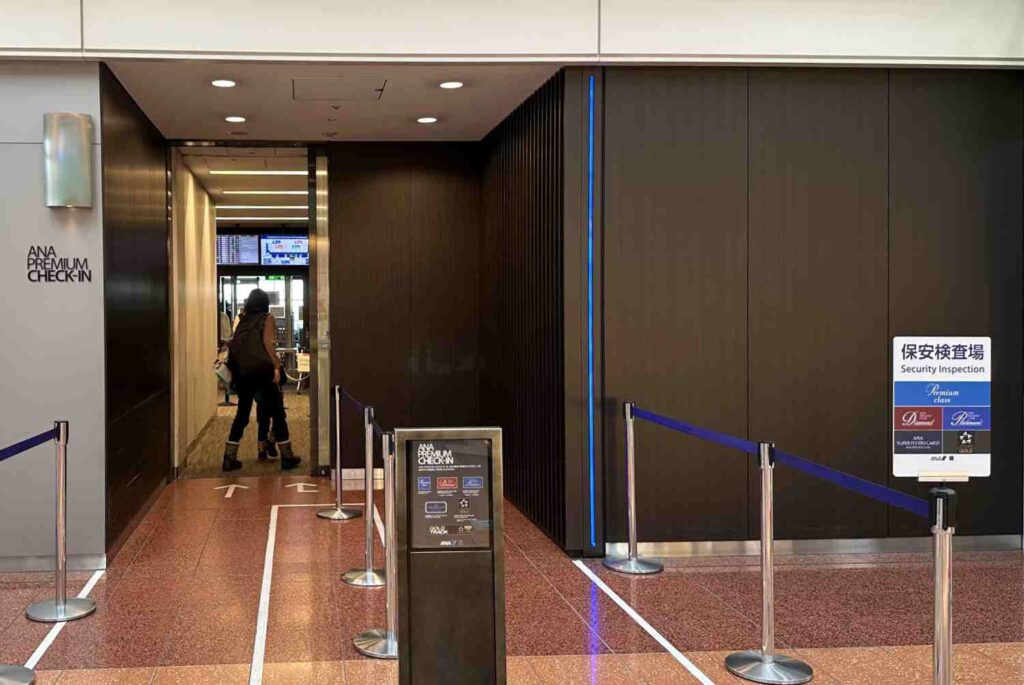

専用保安検査場の利用

羽田空港第2ターミナル ANA PREMIUM CHECK-IN

一部の空港にはSFC保有者が利用できる専用保安検査場があります。

最近はコロナが終わり、保安検査場が混雑しています。

しかも空港職員の人手不足で全ての保安検査場入口が開けられない空港もあり、保安検査場前に長い列ができることが多くなりました。

専用保安検査場が使えると、保安検査にかかる時間が短縮でき、その分ラウンジで過ごす時間や買い物をする時間が増え、空港での快適性が増します。

私は昔「荷物預けや保安検査場で並ぶのは当たり前」と思っていました。

優先して荷物を預けたり、保安検査が受けられたりすると、空港での時間の使い方が変わり、旅がより快適になったと感じています。

専用保安検査場の利用もSFCの大きなメリットです。

ラウンジの利用

羽田空港第2ターミナル ANA Lounge

SFCを保有していると、空港ラウンジが利用できます。

ANAラウンジは出発前のひとときを過ごせる場所で、私も毎回利用しています。

一般的なゴールドカードラウンジと違い、ソフトドリンクだけでなくアルコールが無料でいただけるため利用価値が高いです。

また、SFCにはスターアライアンスという航空連合のゴールドステータスが付与されているため、スターアライアンス加盟航空会社のラウンジも利用できます。

海外では乗り継ぎや遅延などで空港待機が長いこともあり、その時間をラウンジで過ごせるかは旅の快適性に直結します。

The new Star Alliance lounge in Rome FCO Airport

※出典元:STAR ALLIANCE「特典」

国内のみならず海外でもラウンジが利用できるSFCは、保有するメリットがあります。

これらの特典だけでも十分SFCを取得する価値がありますが、これらは特典の一部です。

他にも、優先搭乗や手荷物許容量の優待など、挙げればキリがありません。

優先搭乗は大きなメリットだと思いますが、最近の旅行需要回復で優先搭乗を利用する人が激増しており、他の特典の方が現在は価値が高いと感じていますので、この4つを挙げました。

SFCは、実際にこれらの様々なメリットを考えると、持っていて損のない魅力的なクレジットカードです。

ANAスーパーフライヤーズカードの取得条件

※出典元:ANA「スーパーフライヤーズ会員」

※出典元:ANA「スーパーフライヤーズ会員」

ANAスーパーフライヤーズカードを取得するためには条件があります。

- ANAプレミアムサービスメンバーのプラチナステイタス以上になる

- ANAスーパーフライヤーズカードに申し込む

の2つです。

申し込みに関しては後でご説明しますので、ここではプラチナステイタスに到達する条件を解説します。

プラチナステイタスは、次の2つの条件で達成することができます。

- 航空機に搭乗し、50,000プレミアムポイントを貯める

- ANAライフソリューションサービスを利用する

それぞれご説明します。

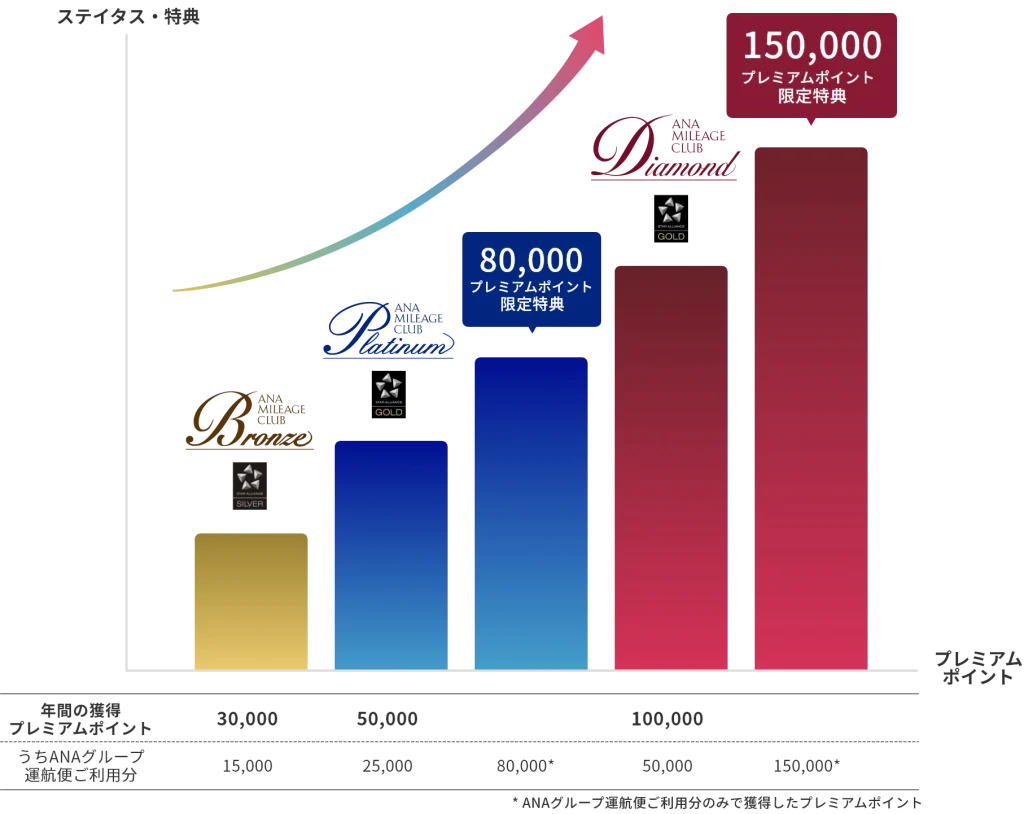

航空機に搭乗し、50,000プレミアムポイントを貯める

※出典元:ANA「プレミアムメンバーサービス」

※出典元:ANA「プレミアムメンバーサービス」

航空機に搭乗すると、プレミアムポイント (PP) が貯まります。

例えば、ANA SUPER VALUE 運賃で羽田空港から新千歳空港への便に1回搭乗すると765PP獲得できます。

このプレミアムポイントを、1月1日から12月31日の間に50,000PP獲得するとプラチナステイタスになります。

それでは、50,000PPはどのくらいの搭乗回数が必要か考えてみましょう。

プレミアムポイントを効率よく貯められる、羽田空港から那覇空港の路線を例にご説明します。

先ほどと同じくANA SUPER VALUE 運賃を利用すると、1回の搭乗で1,476PP獲得できます。

50,000PP獲得するには、

50,000÷1,476=33.9回

ですので、羽田空港と那覇空港の便を34回搭乗、つまり17往復するとプラチナステイタスを達成できます。

50,000PP達成後、数日でプラチナステイタスが付与されますので、その後SFCの入会申請が可能になります。

なお、プレミアムポイントを貯めるためにはANAマイレージクラブに入会することが必要です。

ANAライフソリューションサービスを利用する

※出典元:ANA「ライフソリューションサービス」

※出典元:ANA「ライフソリューションサービス」

ANAライフソリューションサービスというものがあります。

ANAライフソリューションサービス利用数、航空機の搭乗、ANAカードの利用が条件に達すると、50,000PPを貯めなくてもプラチナステイタスが獲得できます。

ANAライフソリューションサービスを利用してプラチナステイタスに到達するためには、

| 獲得プレミアムポイント | 30,000PP |

| ライフソリューションサービス利用数 | 7サービス以上 |

| ANAカード、ANA Pay決済額の総額 | 400万円以上 |

この3つの条件を全て満たす必要があります。

なお、ANAライフソリューションサービスを利用してプラチナステイタスに達するためにはANAカードに入会し、12月15日から翌年12月14日の1年間に条件を達成することが必要です。

このように、航空機に搭乗して50,000プレミアムポイントを貯めるか、ANAライフソリューションサービスを利用することでプラチナステイタスに到達すると、ANAスーパーフライヤーズカードに申し込むことができます。

私はどちらをオススメするかというと、「航空機に搭乗し、50,000PPを貯める」方です。

なぜなら、50,000PPを貯めた場合、達成した日の数日後にプレミアムメンバー事前サービスによってプラチナステイタスとなります。

一方、ライフソリューションサービスの場合はステイタスの反映が次年度となります。

SFCを目指すなら、達成後できるだけ早くSFCに申し込みたいですよね。

この理由から、私は50,000PPを貯めてSFCを目指した方がいいと考えています。

プレミアムポイントの効率的な貯め方については別記事で詳しく解説します。

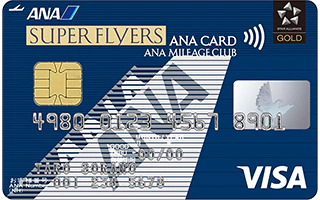

ANAスーパーフライヤーズカードは大きく分けて3種類

※出典元:ANA「スーパーフライヤーズ会員」

※出典元:ANA「スーパーフライヤーズ会員」

ANAスーパーフライヤーズカードには国際ブランドの違いやランクの違いでいくつかの種類があり、選択肢が多いです。

ANAスーパーフライヤーズカードは全部で12種類あります。

それぞれに特徴がありますが、ここでは大きく分けて

- 一般カード

- ゴールドカード

- プレミアムカード

の3種類のランクごとに分けてご説明します。

一般カード

※出典元:ANA「スーパーフライヤーズ会員」

※出典元:ANA「スーパーフライヤーズ会員」

一般カードには国際ブランドVISA、マスターカード、JCBの3種類があります。

| 国際ブランド | VISA | マスターカード | JCB |

| 年会費 本会員 家族会員 |

11,275円 5,610円 |

11,275円 5,610円 |

11,275円 5,610円 |

| 継続ボーナスマイル | 2,000マイル | 2,000マイル | 2,000マイル |

| ライフソリューションサービスボーナスマイル | 200% | 200% | 200% |

| フライトボーナスマイル | 35% | 35% | 35% |

| ポイントのマイル移行 (手数料無料) |

200円 =1ポイント =1マイル (2倍コースの場合、 200円 =1ポイント =2マイル 移行手数料6,600円が別途必要) |

200円 =1ポイント =1マイル (2倍コースの場合、 200円 =1ポイント =2マイル 移行手数料6,600円が別途必要) |

1,000円 =1ポイント =5マイル (10マイルコースの場合、 1,000円 =1ポイント =10マイル 移行手数料5,500円が別途必要) |

| 旅行傷害保険 海外旅行 国内航空 国内旅行 |

最高補償額 5,000万円 5,000万円 なし |

最高補償額 5,000万円 5,000万円 なし |

最高補償額 5,000万円 5,000万円 なし |

※継続ボーナスマイルとは、カード更新時に付与されるマイルです。

※ライフソリューションサービスボーナスマイルとは、スーパーフライヤーズ本会員が対象サービスを利用する際、ANAマイレージクラブお客様番号を提示・登録してマイルを積算すると、通常貯まるマイルに上乗せされて貯まるマイルです。

https://www.ana.co.jp/ja/jp/amc/premium/overview/bonus-mile/

※フライトボーナスマイルとは、航空機利用で通常貯まるマイルに上乗せされて貯まるマイルです。

3種類とも条件は同じです。

強いて言えば、ポイント還元のルールが違いますが全て基本還元率は0.5%です。

なお、旅行傷害保険は自動付帯です。

https://www.ana.co.jp/amc/anacard/hoken/pdf/annai1_1_210401.pdf

ゴールドカード

※出典元:ANA「スーパーフライヤーズ会員」

※出典元:ANA「スーパーフライヤーズ会員」

ゴールドカードには次の5種類があります。

- ANAスーパーフライヤーズ ゴールドカード (VISA、マスターカード、JCBの3種類)

- ANAダイナース スーパーフライヤーズカード

- ANA アメリカン・エキスプレス スーパーフライヤーズ・ゴールド・カード

| 国際ブランド | VISA | マスターカード | JCB | ダイナース | アメリカン・ エキスプレス |

| 年会費本会員 家族会員 |

16,500円 8,250円 |

16,500円 8,250円 |

16,500円 8,250円 |

30,800円 11,550円 |

34,100円 17,050円 |

| 継続ボーナスマイル | 2,000マイル | 2,000マイル | 2,000マイル | 2,000マイル | 2,000マイル |

| 特別ボーナスマイル | 2,000マイル | 2,000マイル | 2,000マイル | 2,000マイル | 2,000マイル |

| ライフソリューションサービスボーナスマイル | 200% | 200% | 200% | 200% | 200% |

| フライトボーナスマイル | 40% | 40% | 40% | 40% | 40% |

| ポイントのマイル移行 (手数料無料) |

200円 =1ポイント =2マイル |

200円 =1ポイント =2マイル |

1,000円 =1ポイント =10マイル |

100円 =1ポイント =1マイル |

100円 =1ポイント =1マイル (ANAグループでの利用 100円 =2ポイント =2マイル) |

| 旅行傷害保険 海外旅行 国内航空 国内旅行 |

最高補償額 5,000万円 5,000万円 5,000万円 |

最高補償額 5,000万円 5,000万円 5,000万円 |

最高補償額 1億円* 5,000万円 5,000万円 |

最高補償額 1億円* 国内旅行補償内 1億円* |

最高補償額 1億円 国内旅行保険内 5,000万円 |

※特別ボーナスマイルとは、カード更新時にダイヤモンド、プラチナ、ブロンズのステイタスを持っている場合に追加で積算されるマイルです。

*利用付帯の場合。自動付帯分は5,000万円。

ダイナースとアメリカン・エキスプレスは年会費が高くなっています。

ゴールドカードは旅行傷害保険に違いがあり、一番手厚いのがダイナース、次にJCB、アメリカン・エキスプレスと続きます。

ダイナースとJCBは自動付帯分がありますが、そのほかのカードは全て利用付帯です。

アメリカン・エキスプレスのみ、ANAグループの利用分はマイル積算が2倍となっています。

プレミアムカード

※出典元:ANA「スーパーフライヤーズ会員」

※出典元:ANA「スーパーフライヤーズ会員」

プレミアムカードには次の4種類があります。

- ANA JCBスーパーフライヤーズカード プレミアム

- ANAダイナーススーパーフライヤーズ プレミアムカード

- ANA VISAプラチナ スーパーフライヤーズ プレミアムカード

- ANAアメリカン・エキスプレス スーパーフライヤーズ・プレミアム・カード

| 国際ブランド | JCB | ダイナース | VISA | アメリカン・ エキスプレス |

| 年会費本会員 家族会員 |

77,000円 4,400円 |

170,500円 無料 |

88,000円 4,400円 |

165,000円 無料(4枚まで) |

| 入会ボーナスマイル | 10,000マイル | 10,000マイル | 10,000マイル | 10,000マイル |

| 継続ボーナスマイル | 10,000マイル | 10,000マイル | 10,000マイル | 10,000マイル |

| 特別ボーナスマイル | 2,000マイル | 2,000マイル | 2,000マイル | 2,000マイル |

| ライフソリューションサービスボーナスマイル | 200% | 200% | 200% | 200% |

| フライトボーナスマイル | 50% | 50% | 50% | 50% |

| ポイントのマイル移行 (手数料無料) |

1,000円 =2ポイント =13マイル |

100円 =1.5ポイント =1.5マイル (ANAグループでの利用 100円 =2.5ポイント) |

200円 =1ポイント =3マイル |

100円 =1ポイント =1マイル (ANAグループでの利用 100円 =2.5ポイント =2.5マイル) |

| 旅行傷害保険 海外旅行 国内航空 国内旅行 |

最高補償額 1億円 5,000万円 1億円 |

最高補償額 1億円 国内旅行補償内 1億円 |

最高補償額 1億円 5,000万円 1億円 |

最高補償額 1億円 国内旅行補償内 1億円 |

※入会ボーナスマイルとはプレミアムカードに新規入会、またはANAカードなどの他のカードからプレミアムカードに切り替えると積算されるボーナスマイルです。

プレミアムカードになると、年会費の違いやポイントの違いに大きな差が出てきます。

なお、ANAカードの発行元はANAではありません。

国際ブランドごとに異なっており、VISAとマスターカードは三井住友カード、JCBはJCB、アメリカン・エキスプレスはアメリカン・エキスプレス、ダイナースはダイナースとなっています。

ANAスーパーフライヤーズカードを比較

※出典元:ANA「スーパーフライヤーズ会員」

※出典元:ANA「スーパーフライヤーズ会員」

12種類のANAスーパーフライヤーズカードは種類が多いだけでなく、それぞれに特徴、メリット・デメリットがあり、どのカードにするか迷ってしまうと思います。

そして、SFCは1人につき1枚までしか発行できません。

例えば、1枚目は一般カードのVISAを取得し、2枚目はゴールドのJCBを取得する、ということができないのです。

違う国際ブランドに変更したい場合は発行後に切り替えができますが、カード発行時に再審査があります。

手間がかかりますので、発行前にしっかりと比較・検討して納得したカードを選んでから取得することをオススメします。

カード選びはその後の人生に影響するため、この記事を参考にしていただきながら、じっくりご検討いただければと思います。

一番のオススメはANA アメリカン・エキスプレス スーパーフライヤーズ・ゴールド・カード

※出典元:ANA「スーパーフライヤーズ会員」

※出典元:ANA「スーパーフライヤーズ会員」

私が実際に利用しているSFCはANA アメリカン・エキスプレス スーパーフライヤーズ・ゴールド・カードで、一番オススメです。

なぜなら、同じゴールドカード5種類の中で比較すると、

- ANA航空券の購入やANAグループでの買い物はポイント還元率が2%

- 300万円以上の決済でANA SKY コイン10,000円分進呈

- スマートフォン・プロテクションが付帯

- プライオリティ・パスに無料で登録可能(年2回までラウンジ利用無料)

- ENEOSのガソリンスタンドでポイント3重取り

といった点が他のカードより優れているからです。

それぞれご説明します。

ANA航空券の購入やANAグループでの買い物はポイント還元率が2%

ANAスーパーフライヤーズカードは一般カードがポイント還元率0.5%、ゴールドカードがポイント還元率1%、プレミアムカードがポイント還元率1.3%以上です。

このANA アメリカン・エキスプレス スーパーフライヤーズ・ゴールド・カードはポイント還元率1%ですが、ANA航空券の購入やANAグループでの買い物はポイント還元率2%になる点で、他のゴールドカードより優れています。

航空券の購入、ANA MallやANA A-styleといったANAグループのショッピングサイト、ANAのサイトで宿泊の手配を利用する私にはとてもありがたいです。

プレミアムカードであれば普段の買い物もポイント還元率が1%を超えますが、年会費との兼ね合いで私はANA アメリカン・エキスプレス スーパーフライヤーズ・ゴールド・カードを選択しています。

300万円以上の決済でANA SKY コイン10,000円分進呈

ANA アメリカン・エキスプレス スーパーフライヤーズ・ゴールド・カードで300万円以上決済すると、ANA SKY コイン10,000円分が年度末に進呈されます。

この分を加味すると、実質年会費は24,100円ですので、他のゴールドカードの年会費に近づけることができます。

ANAの航空券やツアー代金の支払いに使えますので、航空券を毎年購入する機会があれば、メリットとなります。

スマートフォン・プロテクションが付帯

スマートフォンの通信料をANA アメリカン・エキスプレス スーパーフライヤーズ・ゴールド・カードで3ヶ月以上決済すると、決済に使っている間、購入2年以内のスマートフォンが破損(スクリーン画面割れを含む)、火災、水濡れ、盗難の場合、修理代金が最大3万円まで補償されます。

スマートフォンの破損や盗難は気をつけていても起こることがあります。

私はスマートフォン・プロテクションがあるため、安心してスマートフォンを利用することができています。

プライオリティ・パスに無料で登録可能(年2回までラウンジ利用無料)

2022年9月から、国内外の空港ラウンジが利用できるプライオリティ・パスに無料で登録できるようになりました。

そして、通常32ドル必要なラウンジ使用料が、年2回まで無料となる特典もついています。

SFCを保有していると、ANAのラウンジだけでなくスターアライアンスのラウンジも利用できますが、場合によってはプライオリティ・パスを利用する状況が起こります。

海外へ年数回行かれる方にとっては心強い特典ではないでしょうか。

ENEOSのガソリンスタンドでポイント3重取り

私は頻繁にガソリンを入れますが、ENEOSを利用するようにしています。

ANAはENEOSと提携しており、ANAカードで決済するとカード決済分以外に100円で1マイル貯まります。

さらに、ENEOSはTポイント、楽天ポイント、dポイントと提携しています。

通常、ANAカードを利用するとこれらのポイントを両方積算する2重取りができません。

北海道のとあるガソリンスタンドの店員から「ANAから他社ポイントを付けないように言われている」と話を聞いたことがあります。

おそらくANA側はポイント3重取りをさせたくないものと思われます。

しかし、アメリカン・エキスプレスとダイナースだけは両方積算され、クレジットカード利用分のポイントと合わせてポイント3重取りができます。

ENEOSを利用する際にお得なANAカードです。

https://www.ana.co.jp/ja/jp/shoppingandlife/travel-service/tameru_nisseki/

ただし、ANA アメリカン・エキスプレス スーパーフライヤーズ・ゴールド・カードは

- 他のゴールドカードと比べて年会費が高い

- VISA、マスターカードと比べて利用できる店舗が少ない

のがデメリットです。

実際にはカードに付帯する特典を利用すれば十分元が取れるのですが、年会費を抑えたい場合には別のカードを選択する必要があります。

また、最近はあまり不便を感じませんが、アメリカン・エキスプレスが利用できない店舗があることも事実です。

使い勝手を重視する場合は、こちらも別のカードを検討した方が良いです。

年会費を抑えたいならANAスーパーフライヤーズ一般カード(VISA、マスターカード、JCB)

※出典元:ANA「スーパーフライヤーズ会員」

※出典元:ANA「スーパーフライヤーズ会員」

クレジットカードを選ぶ際、まず考えるのが年会費の金額だと思います。

年会費をできるだけ抑えたい場合はANAスーパーフライヤーズ一般カードを選びましょう。

| 国際ブランド | VISA | マスターカード | JCB |

| 年会費 本会員 家族会員 |

11,275円 5,610円 |

11,275円 5,610円 |

11,275円 5,610円 |

VISAとマスターカードはほぼ同じように利用できます。

VISA、マスターカードとJCBのどちらを選択するかは、次の2つを比較して検討します。

- 使える店舗数が多いか

- ハワイに旅行へ行くか

それぞれご説明します。

VISA、マスターカードは世界中で利用できる国際ブランドとして有名です。

クレジットカードが使える店舗でこの2ブランドが使えないことは、一部の国を除きほぼありません。

日本国内も同様で、使えないお店はほぼありません。

しかしJCBの場合、日本の会社であるにも関わらず、今だに利用できない店舗があります。

カードの使い勝手を考えると、VISA、マスターカードに軍配が上がります。

一方のJCBはハワイに力を入れています。

JCBプラザ ラウンジ・ホノルルが利用できたり、ワイキキ・トロリー ピンクラインに無料で乗車できます。

※出典元:ハワイは、おまかせ。JCB

※出典元:ハワイは、おまかせ。JCB

※出典元:JCB「JCBプラザ ラウンジ・ホノルル」

※出典元:JCB「JCBプラザ ラウンジ・ホノルル」

もしJCBブランドのクレジットカードをお持ちでない場合で、ハワイ旅行をする、もしくはこれからハワイ旅行を考えている場合はJCBが選択肢として挙がります。

どちらを選ぶかはこの2つから検討してみてください。

また、ポイント付与にも違いがあります。

| 国際ブランド | VISA | マスターカード | JCB |

| ポイントのマイル移行 (手数料無料) |

200円 =1ポイント =1マイル (2倍コースの場合、 200円 =1ポイント =2マイル 移行手数料6,600円が別途必要) |

200円 =1ポイント =1マイル (2倍コースの場合、 200円 =1ポイント =2マイル 移行手数料6,600円が別途必要) |

1,000円 =1ポイント =5マイル (10マイルコースの場合、 1,000円 =1ポイント =10マイル 移行手数料5,500円が別途必要) |

VISA、マスターカードは200円で1ポイント (1マイル) 付与され、1ヶ月間のカード利用代金の合計に対して計算されます。

一方JCBは、1ヶ月間のカード利用代金の合計に対して計算されるのはVISA、マスターカードと同じですが、1,000円で1ポイント (5マイル) の付与です。

ポイント付与のとき、利用金額の端数が切り捨てられます。

VISA、マスターカードは199円、JCBは999円までが切り捨てられることになります。

VISA、マスターカードの方がJCBよりも切り捨てられる金額が少ないので、ポイント付与を考えるとVISA、マスターカードから選択した方が良いです。

もしSFCを保有するだけで良く、年会費をできる限り抑えたいと考えると、一般カードが選択肢となります。

しかし、私は一般カードを全くオススメしません。

なぜなら、クレジットカード利用によるポイント還元率が0.5%だからです。

還元率を1%にすることができますが、VISA、マスターカードは年6,600円、JCBは年5,500円を別途、移行手数料として支払う必要があります。

移行手数料は毎年かかるので、還元率を1%で毎年マイルに移行するならば、この手数料は実質的な年会費の増額になります。

せっかくSFCを持つのであれば、お得にマイルを貯めたいと思いませんか?

もし今あなたがマイルを貯めようと思っていなかったとしても、SFCを保有するとマイルを貯めたいと考えるようになるはずです。

そうなると、基本還元率が0.5%のカードでは不満になり、カードの切り替えをしたくなります。

しかも、実は移行手数料と年会費を合わせると、ゴールドカードの方が維持費が安くなるのです。

| ランク | 国際ブランド | 年会費(移行手数料) | 年会費+移行手数料 |

| 一般 | VISA | 11,275円(6,600円) | 17,875円 |

| 一般 | マスタカード | 11,275円(6,600円) | 17,875円 |

| 一般 | JCB | 11,275円(5,500円) | 16,775円 |

| ゴールド | VISA | 16,500円(無料) | 16,500円 |

| ゴールド | マスタカード | 16,500円(無料) | 16,500円 |

| ゴールド | JCB | 16,500円(無料) | 16,500円 |

一般カードの移行手数料まで含めて考えると、最もコストパフォーマンスが良いSFCはVISA、マスターカード、JCBのゴールドカードなのです。

それでは、ゴールドカードを検討の対象としてみましょう。

ゴールドカードの国際ブランド選びは一般カードで考えた基準と同じですが、それ以外に旅行傷害保険の最高額が変わりますので、検討材料が増えます。

| 国際ブランド | VISA | マスターカード | JCB |

| 旅行傷害保険 海外旅行 国内航空 国内旅行 |

最高補償額 5,000万円 5,000万円 5,000万円 |

最高補償額 5,000万円 5,000万円 5,000万円 |

最高補償額 1億円* 5,000万円 5,000万円 |

VISA、マスターカードは利用付帯、JCBは自動付帯5,000万円、利用付帯1億円です。

旅行傷害保険はJCBが手厚い補償となっています。

この最高補償額はすでにお持ちのクレジットカードの旅行傷害保険と合算ができません。

手厚い補償が必要な場合のみ、補償額も検討に入れてみてください。

マイルをお得に貯めたいならANAダイナース スーパーフライヤーズ プレミアムカード か ANA VISAプラチナ スーパーフライヤーズ プレミアムカード

※出典元:ANA「スーパーフライヤーズ会員」

※出典元:ANA「スーパーフライヤーズ会員」

マイルをお得に貯めたいとお考えのあなたが選ぶANAスーパーフライヤーズカードはいくつか選択肢があります。

あなたは次のどちらでしょうか。

- ANAの航空券をよく購入する、ANAグループで買い物する

- メインカードとして普段の買い物に使う

どちらを選ぶかによって、選択するANAスーパーフライヤーズカードが変わります。

ANAの航空券をよく購入する、ANAグループで買い物する

この場合のオススメはANAダイナース スーパーフライヤーズ プレミアムカードです。

ポイント還元率はANA航空券の購入やANAグループでの買い物が2.5%、それ以外は1.5%です。

マイルを貯めるには最高のカードですが、ダイナースは利用できる店舗が少ないというデメリットがあります。

使い勝手を重視するなら、ANAアメリカン・エキスプレス スーパーフライヤーズ・プレミアム・カードがオススメです。

ポイント還元率がANAグループでの買い物で2.5%、それ以外は1%です。

もしどちらも年会費が高いと感じる場合、ポイント還元率がANAグループでの買い物で2%、それ以外は1%のANA アメリカン・エキスプレス スーパーフライヤーズ・ゴールド・カードをオススメします。

メインカードとして普段の買い物に使う

この場合、ANAダイナース スーパーフライヤーズ プレミアムカードかANA VISAプラチナ スーパーフライヤーズ プレミアムカードのどちらかです。

どちらもポイント還元率が1.5%ですが、利用できるお店が多いことを考えると、ANA VISAプラチナ スーパーフライヤーズ プレミアムカードがオススメです。

家族カードを発行するならANAダイナース スーパーフライヤーズ プレミアムカード 他にも選択肢あり

※出典元:ANA「スーパーフライヤーズ会員」

※出典元:ANA「スーパーフライヤーズ会員」

「家族カードを発行する」という点でANAスーパーフライヤーズカードを検討すると、ANAダイナース スーパーフライヤーズ プレミアムカードかANAアメリカン・エキスプレス スーパーフライヤーズ・プレミアム・カードです。

なぜなら、どちらのカードも家族会員の年会費が無料だからです。

そのうち、ポイント還元率が1.5%のANAダイナース スーパーフライヤーズ プレミアムカードがオススメです。

家族会員もポイント還元率が1.5%なので、マイルが爆発的に貯まります。

ただ、年会費が170,500円と高額ですので、「家族カードを発行する」ことを考えてANAダイナース スーパーフライヤーズ プレミアムカードを選択するのには抵抗があるかもしれません。

また、ダイナースは利用できる店舗が限られるため、使い勝手も多少難しさがあります。

そこで、他の選択肢も考えてみます。

家族カードを発行する場合の年会費の合計を、ランクごとに分けて全てのカードで比較してみます。

・一般カード

| 国際ブランド | VISA | マスターカード | JCB |

| 本会員年会費 | 11,275円 | 11,275円 | 11,275円 |

| 家族会員年会費 | 5,610円 | 5,610円 | 5,610円 |

| 本会員+家族会員1名 | 16,885円 | 16,885円 | 16,885円 |

| 本会員+家族会員2名 | 22,495円 | 22,495円 | 22,495円 |

| 本会員+家族会員3名 | 28,105円 | 28,105円 | 28,105円 |

| 本会員+家族会員4名 | 33,715円 | 33,715円 | 33,715円 |

一般カードの場合、年会費の合計は全て同じですので、利用したい国際ブランドを選びましょう。

ただし繰り返しになりますが、一般カード選ぶメリットがほとんどありません。

ゴールドカード以上を選択した方が良いです。

・ゴールドカード

| 国際ブランド | VISA、 マスターカード、 JCB |

ダイナース | アメリカン・ エキスプレス |

| 本会員年会費 | 16,500円 | 30,800円 | 34,100円 |

| 家族会員年会費 | 8,250円 | 11,550円 | 17,050円 |

| 本会員+家族会員1名 | 24,750円 | 42,350円 | 51,150円 |

| 本会員+家族会員2名 | 33,000円 | 53,900円 | 68,200円 |

| 本会員+家族会員3名 | 41,250円 | 65,450円 | 85,250円 |

| 本会員+家族会員4名 | 49,500円 | 77,000円 | 102,300円 |

ゴールドカードの場合もやはりVISA、マスターカード、JCBが最も年会費の合計が安いので、この3種類が候補となります。

・プレミアムカード

| 国際ブランド | JCB | ダイナース | VISA | アメリカン・エキスプレス |

| 本会員年会費 | 77,000円 | 170,500円 | 88,000円 | 165,000円 |

| 家族会員年会費 | 4,400円 | 無料 | 4,400円 | 無料 |

| 本会員+家族会員1名 | 81,400円 | 170,500円 | 92,400円 | 165,000円 |

| 本会員+家族会員2名 | 85,800円 | 170,500円 | 96,800円 | 165,000円 |

| 本会員+家族会員3名 | 90,200円 | 170,500円 | 101,200円 | 165,000円 |

| 本会員+家族会員4名 | 94,600円 | 170,500円 | 105,600円 | 165,000円 |

JCBが最も年会費の合計が安いです。

ただ、プレミアムカードはポイント還元率を重視したいので、JCBが1.3%、VISAが1.5%であることを考えると、年会費が11,000円高くても、VISAを選択する方が良いです。

以上から、家族カードを発行するならANAダイナース スーパーフライヤーズ プレミアムカードがオススメですが、年会費を抑えたい場合はANA VISAプラチナ スーパーフライヤーズ プレミアムカード、さらに年会費を抑えたいのであれば、ANA スーパーフライヤーズ ゴールドカード(VISA、マスターカード、JCB)も選択肢として考えることができます。

ANAスーパーフライヤーズカードの新規・切り替え申し込み手順

今までANAスーパーフライヤーズカードのメリットや特典、各カードの比較を見てきました。

ここからは、実際にANAスーパーフライヤーズカードの新規入会、すでに持っているANAカードからの切り替えを申し込む手順をご説明します。

この場合はどちらも新規入会となりますので、同じ手順で申し込みます。

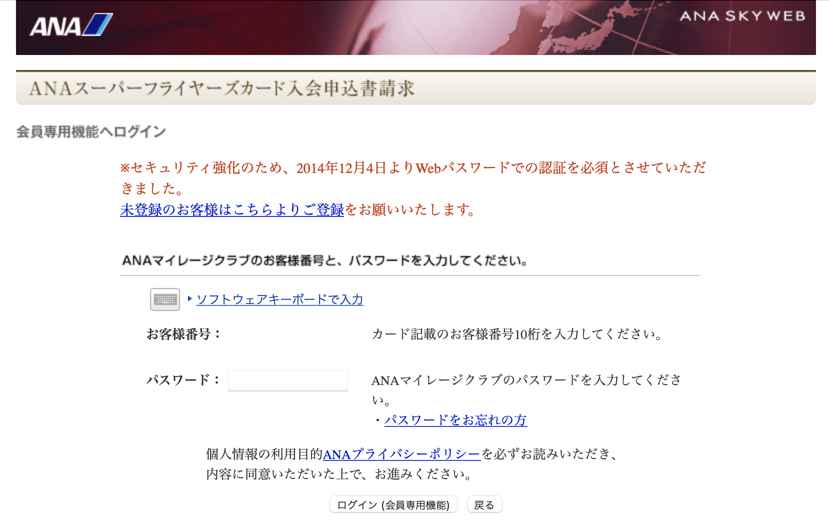

スーパーフライヤーズカード入会申込書を請求する

ANAスーパーフライヤーズカードはウェブでの入会申込みができず、紙の申込書を記入して郵送する必要があります。

ANAスーパーフライヤーズカード入会申込請求ページから必要事項を記入し、申込書を請求します。

ウェブサイトには、申込書の到着まで2~3週間かかるとの記載がありますが、実際に私が請求したとき (7月下旬) は、1週間ほどで到着しました。

なお、

- すでにANAカードを保有していて、異なる国際ブランドのスーパーフライヤーズカードへの切り替えたい場合

- ANAカード以外のカード(ANAマイレージクラブカード・各種提携カードなど)からスーパーフライヤーズカードへの切り替えたい場合

と

- すでにスーパーフライヤーズカードを保有していて、同じブランドの上位クラスのスーパーフライヤーズカードに切り替えたい場合

- 現在ANAカードを保有していて、同じブランドのスーパーフライヤーズカードへの切り替えたい場合

で入会申請の仕方が異なりますので注意してください。

申込書に記入して返送

到着したら、申込書に必要事項を記入して返送します。

返信用の封筒も、申込書と一緒に送られてきますので、そちらを利用します。

申込書は、すでに切り替え可能なANAカードを保有している場合、16桁または15桁のカード番号と名前を書くのみです。

返送の際は記入事項に間違いがないか確かめましょう。

間違いがあると入会までに時間がかかる、もしくは入会できない可能性があります。

スーパーフライヤーズカードが到着

申込書返送後、審査に無事通ればスーパーフライヤーズカードが発行され、郵送されてきます。

ウェブサイトには、返送後カード発行までに2~3週間かかると記載されています。

ANAスーパーフライヤーズカードの入会にはクレジットカードの審査があるため、発行までに時間がかかります。

実際どのくらいかかるかといいますと、

私は数年前にANAアメリカン・エキスプレス カードをANAアメリカン・エキスプレス スーパーフライヤーズ・ゴールド・カードへ切り替えました。

私の場合、申込書を返送して数日後に、アメリカン・エキスプレスのアプリで表示されるクレジットカードの券面がSFCに変わりました。

その後10日ほどで新しいカードが届きました。

クレジットカードの審査にかかる時間は、人によって違います。

SFCの審査では、カード到着まで早い場合は1週間、時間がかかる場合は最長3週間程度を見込んでおくと良いかと思います。

SFCの審査難易度は様々言われています。

クレジットカード審査の口コミサイトを見ると、あらかじめANAカードを保有しておき、特に問題がなければ審査に通ることが多いようです。

クレジットカードの審査内容は公開されていませんので何とも言えませんが、ANAカードを持っていない状態でANAスーパーフライヤーズカードに新規入会するのと、ANAカードを持っている状態からANAスーパーフライヤーズカードへ切り替えるのとでは、切り替えの方が新規入会よりも難易度が低そうな感じがします。

SFC申し込み時にあらかじめANAカードを保有しておいた方が良さそうです。

これはあくまで口コミから見た感覚ですので、実際どのような審査をしているかは分かりません。

あくまで参考として考えてください。

ANAスーパーフライヤーズカードの注意点

ANAスーパーフライヤーズカードを取得する前に知っておくべき注意点をいくつかご説明します。

ANA一般カードはSFC切り替えの対象外

※出典元:ANA「ANAカード一覧」

※出典元:ANA「ANAカード一覧」

ANAカードは合計65種類あります。

そのうち、SFCに切り替えられるカード、そうではないカードがあります。

ANA一般カードは年会費が安く魅力的なカードですが、SFCには切り替えられません。

できれば簡単にSFCへ切り替えできる、ANAカードワイド以上を保有しておきたいところです。

PASMOやSuica機能がついたANAカードもSFCには切り替えられません。

※出典元:ANA「ANAカード一覧」

※出典元:ANA「ANAカード一覧」

ANAアメリカン・エキスプレス カードは他のカードと違い、一般カードをSFCへ切り替えることができます。

ただし、ANAアメリカン・エキスプレス カード (一般カード) にはSFCがないため、自動的にゴールドカードとなりますので注意してください。

※出典元:ANA「ANAカード一覧」

※出典元:ANA「ANAカード一覧」

補足ですが、ANAカードには

- 一般カード

- ワイドカード

- ゴールドカード

- プレミアムカード

の4種類のランクがあります。

SFCには

- 一般カード

- ゴールドカード

- プレミアムカード

の3種類のランクがあります。

ゴールドカード、プレミアムカードはそれぞれランクが一致していますが、SFCの一般カードは、ANAカードのワイドカードにあたります。

少しややこしいですので、間違えないようにしてください。

SFC修行の前にカードを発行しておく

羽田空港第2ターミナル

SFC取得を目指して航空機に繰り返し搭乗することを「SFC修行」と呼んでいます。

航空機への搭乗実績を増やすために何度も航空機に乗ることが、あたかも修行に似ているのでこのように言われています。

SFCを取得する際にSFC修行をする場合、修行前にあらかじめANAカードを発行しておいた方が良いでしょう。

SFCはクレジットカードですので入会には審査があります。

先ほどもご説明しましたが、ANAカードの審査を先に通しておき、良いカード利用履歴を作ってからSFCの審査を受けた方が審査に通りやすいと考えられます。

クレジットカードは審査に落ちた場合、次の申請まで6ヶ月空けた方が良いと言われています。

これは信用情報機関に半年間記録が残るためで、記録がある状態で同じカードの発行申請をしても、高い確率で審査に落ちると言われているからです。

プラチナステイタスの有効期限は、事前サービスを利用すれば最長で2年維持できますが、通常は1年間です。

2回審査に落ちるともう一度SFC修行をしなくてはなりません。

そうなると最初のSFC修行が無駄になってしまいます。

修行が無駄にならないよう、ANAカードで良い利用履歴を少しでも作ってからSFCの入会審査を受けた方が、審査落ちのリスクを減らすことができると考えています。

しかし、理由はそれだけではありません。

SFCを取得するためにはANAの航空機に搭乗する必要があります。

航空券を購入する際にANAカードで決済するとマイルが貯まります。

また、空港で買い物をする際、ANAカードを利用するとマイルが貯まるお店があります。

SFC取得を目指すということは、おそらく今後も航空機を利用するはずです。

SFC修行中にマイルを貯めようと考えなかったとしても、航空機を利用する頻度が増えるとマイルを貯めようと考え始めるはずです。

マイルを使えば、特典航空券の利用、座席のアップグレード、ANA SKY コインの交換等ができますので、お得に旅行することが可能になります。

SFC修行の時からマイルを貯めておいた方が、SFC取得後の満足度がより大きくなります。

これらの理由から、SFC取得を目指す際は先にANAカードを保有しておくことをオススメします。

入会手続きは郵送のみ

先ほどご説明した通り、SFCの入会手続きは郵送のみとなっています。SFC入会申込請求ページから申込書の請求、記入、返送が必要です。

プラチナステイタス付与と同時にSFCの入会案内が来るわけではなく、あなたご自身で請求しなくてはいけませんので、忘れないようにしましょう。

また、申込書の請求から到着まで2~3週間、返送からカード到着まで2~3週間かかると言われているので、プラチナステイタス達成からSFC到着まで最長で1ヶ月半かかることがあります。

このように、SFCの発行までには時間がかかります。

申し込みはできるだけ早く行うことをオススメします。

特典航空券利用ではプレミアムポイントが貯まらない

もしあなたがすでにANAのマイルを貯めているならば、特典航空券を利用してお得に航空機に搭乗したいと考えると思いますが、特典航空券の利用ではプレミアムポイントが貯まりません。

SFCを取得するためには搭乗の回数ではなくプレミアムポイントが50,000PP必要です。

プレミアムポイントを貯めるためには航空券を購入する必要がありますので注意してください。

特典航空券ではプレミアムポイントが貯まりませんが、マイルを利用してプレミアムポイントを貯める方法があります。

マイルをANA SKY コインに交換して航空券を購入するとプレミアムポイントが獲得できます。

もしマイルが貯まっていてSFC修行の出費を抑えたい場合は、ANA SKY コインを利用するのもひとつの手です。

まとめ

※出典元:ANA「プレミアムメンバーサービス」

※出典元:ANA「プレミアムメンバーサービス」

SFCを保有するメリットや特典、取得条件、数あるSFCを比較しながらオススメをご紹介、そして入会手順や注意点を見てきました。

SFCは奥が深く、特にどのカードにするか、選択に悩むと思います。

私もSFC取得時、どのカードをSFCにするかでかなり悩みました。

実際にSFCを保有すると、さまざまな特典が受けられるだけでなく、知り合いから一目置かれたり、ホテルの会計時に提示するとフロントの対応が変わったりすることがあります。

持つだけでもメリットがありますし、私はANAアメリカン・エキスプレス スーパーフライヤーズ・ゴールド・カードを選択したことで、気が付くとポイントやマイルがかなり貯まっており、お得に旅行できる機会が増えました。

この記事を参考にSFC取得を目指し、あなたの旅行のステージをさらに上げていただければ幸いです。

▶︎

▶︎